به نام او که جان را فکرت آموخت

با یاد و نام خدا و عرض سلام خدمت شما عزیزان، یکی دیگر از جلسات آموزش بورس از صفر را با یکدیگر آغاز می کنیم. سعی ما بر آن بود تا مهمترین مباحث مربوط به مقدمات آشنایی با بازار سرمایه در جلسات قبلی به صورت مختصر و مفید خدمت شما عزیزان ارائه گردد و در این جلسه به عنوان نخستین جلسه از آموزش تحلیل تکنیکال قصد داریم تا مطالبی را به عنوان مطالب مقدماتی در تحلیل تکنیکال خدمت شما همراهان ارائه نماییم.

بیل ویلیامز می گوید: با بازار برقص، بازاری که همواره با حرکات هارمونیک، به بالا و پایین در حرکت است، به آن اعتماد کن، قدردان آن باش و حتی بالاتر از آن، دوستش بدار.

بازار تا چه زمانی صعود خواهد داشت؟ و یا اینکه چه زمانی اصلاح سهم تمام خواهد شد؟ نقطه ورود و خروج یک سهم کجاست؟؛ اینها ابتدایی ترین سوالات و نگرانی هایی است که دائما ذهن همه ما را به عنوان معامله گر در بازار به خود مشغول کرده و این ما هستیم که باید بتوانیم با استفاده از روشهای تجزیه و تحلیلی که در بازار سرمایه وجود دارد به این سوالات پاسخ دهیم.

به طور کلی در ادبیات بازار سرمایه دو مکتب فکری حاکم است؛ 1- تجزیه و تحلیل های بنیادی و 2- تجزیه و تحلیل های تکنیکال که هر معامله گر بر اساس استراتژی معاملاتی که دارد، از یکی از این روشها و یا ترکیبی از دو روش برای انجام معاملات خود استفاده می نماید.

هر دو روش تحلیل تکنیکال و تحلیل بنیادی همواره سعی دارند جهت حرکت قیمتها در آینده را پیش بینی نمایند.

بنیادگرایان بر این اصل معتقدند که هر سهم دارای یک ارزش ذاتی است که عوامل بنیادی حاکم بر آن سهم موجب می شوند، قیمت سهم در بلندمدت این ارزش ذاتی را پوشش دهد.

تکنیکالیستها بر این باورند که تغییرات قیمت یک سهم در گذشته و نیز اندازه و حجم معاملات آن سهم از یک الگو پیروی می کنند. بنابراین با تمرکز بر روی قیمتها، امکان پیش بینی قیمت در آینده فراهم می گردد. به بیان دیگر همه تحلیلگران تکنیکال براین باورند که تغییرات قیمت تابعی از عرضه و تقاضاست؛ چنانچه تقاضا برای یک سهم بیش از عرضه باشد آنگاه قیمت سهم صعود خواهد کرد و اگر عرضه برتقاضا پیشی گیرد قیمت رو به کاهش خواهد رفت.

پایه های اصلی تحلیل تکنیکال را می توان در سه مبحث مهم خلاصه نمود:

1- همه چیز در قیمت لحاظ شده است: قریب به اتفاق تحلیل گران تکنیکال بر این باورند که نیروها و عواملی که عرضه و تقاضا را تغییر می دهند؛ همچون فاکتورهای اقتصاد کلان و برآیند تغییرات فاندامنتال، روانشناسی بازار سرمایه و بسیاری از فاکتورهای مرتبط با اقتصاد بازار، دارای تاثیراتی می باشند که بر روی قیمتها اثرگذار است. بنابراین می توان گفت قیمت هر سهمی همه عوامل فاندامنتالی که بر شرکت تاثیر دارد یا می تواند داشته باشد را منعکس می کند.

2- قیمت ها بر اساس روندها حرکت می کنند:هدف تحلیلگران تکنیکال از ترسیم نمودار قیمت، شناسایی روند و پیش بینی جهت حرکت روند در آینده است. لذا بعد از تثبیت یک روند، حرکت قیمت در آینده، در همان جهت خواهد بود و روندها تا زمانی که عوامل خارجی برآنها تاثیر نگذاشته جهت خود را حفظ می کنند .

3- تاریخ تکرار می شود:تاریخ عمدتا از لحاظ حرکت قیمت، تمایل به تکرار شدن دارد که این اصل به روانشناسی بازار نسبت داده می شود. به بیان دیگر، معامله گران تمایل دارند در طول زمان واکنش مشابهی نسبت به نوسانات بازار از خود نشان دهند.

گذری بر نظریه داو:

درسال 1882، کمپانی داو جونز توسط دو شریک تجاری به نام های چار داو و ادوارد جونز تاسیس گردید. در همان سال ها چار داو نظریات خود در رابطه با بازار سرمایه را در قالب مقالاتی برای مجله وال استریت ارائه می نمود، این در حالی بود که متاسفانه هرگز چار داو نظریاتش را در قالب یک کتاب مدون به چاپ نرساند و همه آنچه اکنون از او باقی مانده، همان مقالاتی است که یک قرن پیش بر اساس رفتار بازار سرمایه برای مجله وال استریت نوشته است .

اکثر محققان بازارسرمایه و تحلیلگران تکنیکی بر این باورند که پایه و اساس آنچه امروزه به عنوان تحلیل تکنیکال شناخته می شود، در واقع همان نظریه های داو است که در حدود یک قرن پیش توسط او ارائه شده است و بر همین اساس او را به عنوان پدر علم تحلیل تکنیکال می شناسند.

در ادامه بحث امروز به صورت اجمالی گذری بر نظریات داو به عنوان پایه و اساس تحلیل تکنیکال خواهیم داشت:

همه چیز در میانگین ها لحاظ می شود:

همانطور که قبلا نیز اشاره شد تمامی عوامل اقتصادی و غیراقتصادی موثر بر عرضه و تقاضا در قیمتها لحاظ می گردند و از طریق قیمتها تاثیر خود بر میانگین ها را خواهند داشت. بنابراین میانگین ها یکی از مهمترین مولفه های تحلیل تکنیکال است.

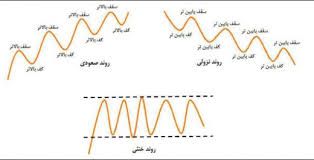

بازار دارای سه نوع روند است:

بازار دارای سه نوع روند بنام های روند صعودی ، روند نزولی و روند خنثی دارد که به تفصیل در مباحث بعدی به توضیح آن خواهیم پرداخت.

روندهای بزرگ دارای سه مرحله هستند:

الف) مرحله تراکم یا تجمیع که سرمایه گذاران آگاه در این مرحله پیش بینی درستی از روند بازار خواهند داشت و اقدام به ورود به بازار میکنند. ب) مرحله مشارکت عمومی که زمانی است که اکثر تحلیل گران تکنیکی شروع به سرمایه گذاری می کنند و قیمت سریعا شروع به رشد میکند و اخبار اقتصادی مساعدی منتشر می شود. ج) مرحله توزیع زمانی است که به صورت گسترده رومه ها و سایر منابع خبری و تحلیلی به انتشار اخبار و تحلیل های مثبت اقدام می کنند و مشارکت عمومی به حداکثر می رسد و حجم معاملات افزایش می یابد.

شاخص ها باید یکدیگر را تایید کنند :

هر اخطار و یا تغییری در بازار زمانی دارای اهمیت است که شاخص های مرتبط که در جلسات آینده با آنها آشنا خواهیم شد اخطارها و علامتهای یکسان صادر نمایند و اگر دو شاخص واگرا و خلاف جهت یکدیگر باشند، روند بازار پا برجا نخواهد ماند.

حجم معاملات باید روند را تصدیق نماید:

در روندهای صعودی باید حجم معاملات به همراه افزایش قیمتها، افزایش را تجربه نماید و در روند نزولی حجم معاملات در نوسانات مثبت باید افت و در نوسانات رو به پایین، افزایش را تجربه کند. به بیان ساده تر حجم معاملات می بایست همسو با جهت روند اصلی باشد.

روندها تا زمانی که اخطارهای قطعی بازگشت را دریافت نکنند به حرکت خود ادامه خواهند داد.

به عنوان مطلب پایانی در این جلسه باید بگوییم که به طور کلی ما در تحلیل تکنیکال به دنبال 3 چیز هستیم:

1- زمان تغییر وضعیت

2- میزان تغییر قیمت

3- تعیین جهت حرکت

مطالب مرتبط :

- استراتژی های معاملاتی

۱۳۹۷/۰۷/۰۹ - الگوهای ادامه دهنده روند

۱۳۹۷/۰۷/۰۶ - الگوهای ترکیبی سه شمعی

۱۳۹۷/۰۷/۰۴ - الگوهای ترکیبی دو شمعی

۱۳۹۷/۰۷/۰۳ - اصول الگوهای نزولی

۱۳۹۷/۰۷/۰۲

درباره این سایت